Produtos monofásicos são aqueles produtos que têm o PIS e COFINS tributados apenas uma vez na cadeia produtiva, ou seja, pagam o imposto apenas uma vez, geralmente na industrialização. Alguns produtos monofásicos são medicamentos, peças de carro, perfumes, entre outros.

Os produtos monofásicos fazem parte da vida dos contadores. Alguns sabem o que são, outros sabem bem poucos sobre o assunto.

Mas abordar a importância dos produtos monofásicos é fundamental para qualquer contador! Dominar esse tema é crucial para o sucesso na administração de profissional tributário.

Bem como, levar em conta que o nosso país possui uma das maiores e mais complexas cargas tributárias do mundo. O que, de fato, não é nenhuma surpresa.

Pensando nisso, preparamos este post com tudo o que você precisa saber sobre os produtos monofásicos.

Assim, neste artigo, veremos:

O que é tributação monofásica?

Produtos monofásicos, o que são?

Como saber se o produto é monofásico?

Qual CST para produtos monofásicos?

Como cadastrar produtos monofásicos?

Quais são os ramos que vendem produtos monofásicos?

Principais Produtos Monofásicos

Quais alíquotas esses produtos monofásicos pagam na indústria?

Quais são os produtos monofásicos de PIS e COFINS?

NCM dos Produtos Monofásicos

Diferença entre produtos monofásicos e alíquota zero de PIS e COFINS

Qual a diferença entre produtos monofásicos e a isenção de PIS/COFINS?

Benefícios dos produtos monofásicos no Simples Nacional

Posso ter crédito de PIS e COFINS sobre os produtos monofásicos?

Soluções de Consulta sobre Produtos Monofásicos

Produtos Monofásicos no Simples Nacional

Como recuperar impostos pagos indevidamente sobre produtos monofásicos?

Então, acompanhe!

O que é tributação monofásica?

Em primeiro lugar, os produtos monofásicos de PIS e COFINS existem devido a tributação monofásica!

Saiba que a tributação monofásica de PIS e COFINS é um regime onde esses tributos são recolhidos apenas uma vez pelo produtor ou importador no início da cadeia produtiva.

Ou seja, nas etapas subsequentes, como distribuição e venda no varejo, esses produtos não estão sujeitos à nova incidência desses tributos.

Sendo assim, o regime monofásico visa simplificar a tributação e evitar a cumulatividade. Bem como, é aplicado a diversos produtos monofásicos, incluindo combustíveis, medicamentos, bebidas e autopeças. A legislação relevante inclui a Lei nº 10.147/2000 e a Lei nº 10.485/2002.

A tributação monofásica, a saber, também é chamada de sistema de tributação concentrada.

Como Funciona?

No regime da tributação monofásica de PIS e COFINS, o recolhimento dos tributos é feito apenas na primeira etapa da cadeia, geralmente pela indústria ou pelo importador.

Logo após, os demais envolvidos — como distribuidores e varejistas — não precisam mais pagar PIS e COFINS sobre a venda desses mesmos produtos.

- Indústria/Importador: Paga a alíquota cheia de PIS e COFINS ao vender o produto;

- Distribuidores e Varejistas: Não pagam PIS e COFINS sobre a venda desses produtos.

Por exemplo: imagine que uma fábrica de cosméticos produz e vende xampu, dos vários produtos monofásicos.

- Fábrica: Quando vende o xampu para o distribuidor, a fábrica paga a alíquota cheia de PIS e COFINS;

- Distribuidor e Loja: Ao comprar da fábrica e vender para o consumidor final, eles não pagam mais PIS e COFINS sobre essa venda.

A tributação monofásica de PIS e COFINS traz várias implicações para a cadeia de comercialização e os contribuintes:

- Para a cadeia de comercialização: Simplificação tributária e potencial impacto nos preços.

- Para os contribuintes: Redução de obrigações fiscais para distribuidores e varejistas, porém, maior responsabilidade tributária para a indústria e os importadores.

Em resumo, os produtos monofásicos facilitam a vida de muitas empresas, mas requer uma gestão cuidadosa da parte daqueles que assumem a responsabilidade pelo pagamento inicial do tributo.

Produtos monofásicos, o que são?

Produtos monofásicos são aqueles sujeitos à tributação monofásica. Ou seja, os produtos monofásicos são aqueles em que a cobrança do PIS e da COFINS acontece apenas uma vez, normalmente na primeira venda do produto, que geralmente ocorre em uma das etapas iniciais da produção ou comercialização.

Isso significa que, durante o processo de fabricação e distribuição do produto, as empresas que participam das etapas seguintes não precisam pagar novamente esses impostos. Exemplos de produtos monofásicos incluem combustíveis, medicamentos, perfumes, pneus, câmaras de ar e bebidas frias.

Esse regime fiscal simplifica o recolhimento do PIS e COFINS, concentrando o pagamento em apenas uma etapa da cadeia produtiva, geralmente na indústria ou no importador.

Assim, as etapas seguintes, como distribuidores e varejistas, estão isentas dessas contribuições, resultando em alíquotas zero para revendas subsequentes.

Podemos também dizer que produtos monofásicos são aqueles em que os impostos de PIS e COFINS são pagos só uma vez, na primeira etapa de venda, dessa forma, as próximas etapas não sofrem a tributação do PIS e COFINS.

Por isso, o termo “mono”, pois traz a ideia de algo único, porque o pagamento desses impostos acontece apenas uma vez.

Veja abaixo o exemplo de uma operação de venda de produtos monofásicos.

Exemplo Prático I – Venda de Produtos Monofásicos

Uma indústria vende um produto monofásico para o atacado. Essa indústria é obrigada a pagar uma alíquota maior de PIS/COFINS, para que o atacado, o comércio e também a pessoa física não tenham mais que pagar o PIS/COFINS.

Na operação acima, o pagamento do imposto ocorre apenas em uma única etapa, no início da cadeia produtiva!

Então, para deixar claro: os produtos monofásicos são aqueles que fazem parte de uma cadeia produtiva onde o pagamento tributário se dá somente na primeira etapa.

São todos os produtos que seguem a tributação monofásica. Isto é, eles têm um tratamento parecido ao do regime de substituição tributária de ICMS.

A única diferença é que a substituição tributária se refere ao imposto de ICMS e a tributação monofásica se refere ao imposto de PIS e COFINS.

Neste ponto, vale citar que, também existe a substituição tributária de PIS e COFINS.

Então, confira mais detalhes no artigo: “Saiba como funciona a Substituição Tributária de PIS/COFINS”.

Vimos que na tributação monofásica, o Fisco centraliza a tributação do PIS e COFINS nas primeiras etapas do deslocamento da mercadoria.

Fazendo com que o fabricante ou o importador da mercadoria retenha todo o imposto que seria recolhido pelos atacadistas, varejistas e revendedores.

Exemplo Prático II – Venda de Produtos Monofásicos

Imagine que você revenda medicamentos. Com a tributação monofásica, as farmácias que compram de distribuidores não precisam pagar PIS e COFINS novamente, pois esses tributos já foram recolhidos na fabricação.

Além disso, tal tributação simplifica sua operação e pode reduzir os custos para seus clientes.

Como aplicar a Tributação Monofásica para seus clientes?

Aplicar a tributação monofásica de forma adequada é essencial para garantir que seus clientes aproveitem todos os benefícios fiscais associados aos produtos monofásicos. Em seguida, veja como fazer isso em 4 passos simples:

- Identificação do Produto:

- Verifique se o produto se encaixa nas categorias mencionadas e consulte a Tabela TIPI.

- Configuração Fiscal:

- Cadastre corretamente o produto no sistema de gestão da empresa, assegurando-se de que a NCM está alinhada com os códigos dos produtos monofásicos.

- Emissão de Notas Fiscais:

- Utilize o CST (Código de Situação Tributária) correto ao emitir notas fiscais. Por exemplo, o CST 04 para produtos sujeitos à incidência monofásica.

- Segregação de Receitas:

- Separe as receitas provenientes da venda de produtos monofásicos das demais para garantir a correta aplicação das alíquotas zero em PIS e COFINS.

Vantagens dos Produtos Monofásicos

Simplificação do Processo Tributário: Reduz a complexidade ao centralizar o pagamento dos tributos no fabricante ou importador.

Redução de Custos: Pode resultar em preços mais baixos para o consumidor final, pois evita múltiplas incidências tributárias.

Facilitação do Compliance Fiscal: As empresas precisam apenas garantir que os tributos foram pagos na etapa inicial da cadeia.

Como saber se o produto é monofásico?

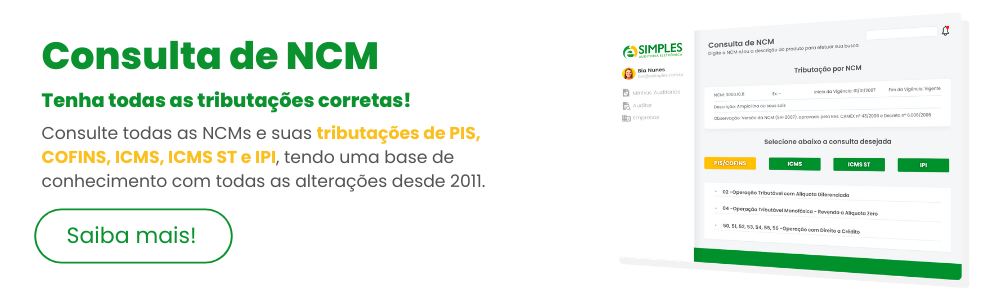

Para determinar se um produto é monofásico, verifique sua NCM na Tabela TIPI. Dessa forma, produtos classificados em certas posições da TIPI são automaticamente considerados monofásicos.

Assim, você pode acessar a lista completa de produtos monofásicos no site da Receita Federal ou consultar a Tabela de Incidência de Produtos Monofásicos fornecida anualmente.

Se bem que, outra forma é analisar se o produto é mencionado em legislações específicas, como a Lei nº 10.485/2002.

Então, a NCM (Nomenclatura Comum do Mercosul) é a forma correta de saber se o produto é ou não monofásico. Como cada produto possui um código listado (NCM), é por essa numeração na tabela que encontramos os produtos monofásicos.

A Nomenclatura Comum do Mercosul (NCM) serve para registrar categorias de produtos que são importados entre Argentina, Brasil, Paraguai e Uruguai. Pois isso facilita a tributação, registrando essa identificação ao declarar a compra ou venda de mercadorias.

Portanto, para saber se o seu produto faz parte dessa tributação, observe o código do produto e fique por dentro dessa legislação.

O código dessa Nomenclatura identifica os diferentes tipos de produtos que têm a tributação monofásica.

Contudo, ainda não há uma lista completa com todas as mercadorias.

Ao revendedor ou ao dono de comércio de pequeno e médio porte, os quais são os mais abalados pelo regime monofásico.

Por isso, ter uma ferramenta que auxilie na boa administração, lhes dá grandes vantagens sobre a concorrência.

ATENÇÃO!

A aplicação da incidência monofásica sobre os códigos NCM de partes só é aplicada nos casos em que as mesmas sejam consideradas implementos agrícolas ou constem nos Anexos I ou II da Lei n° 10.485/2002.

Se acaso o implemento agrícola estiver relacionado nos Anexos I ou II da referida Lei, prevalecerá a disposição contida no artigo 1°.

Nesse sentido, são exemplos de implementos: arados, grades, semeadeiras, plantadeiras, adubadeiras, pulverizadoras ou qualquer outro equipamento acoplado à máquina agrícola.

Qual CST para produtos monofásicos?

Falando em códigos da NCM, você conhece o Código da Situação Tributária referente à COFINS (CST)?

Na hora de vender produtos monofásicos, é essencial utilizar o Código de Situação Tributária (CST) adequado, principalmente para evitar o recolhimento indevido de PIS e COFINS.

Porque nessa categoria a regra geral das alíquotas: PIS de 0,65% ou 1,65% e COFINS de 3% ou 7,6% não vale mais.

Isso ocorre porque os produtos monofásicos têm alíquotas diferentes dos demais produtos.

Para produtos sujeitos à tributação monofásica, os códigos de situação tributária (CST) geralmente aplicáveis são:

- CST 04: Tributação monofásica.

- CST 05: Substituição tributária de PIS e COFINS. Esses códigos indicam que a tributação foi paga na origem e não deve ser recolhida novamente nas etapas seguintes. Para detalhes completos sobre o uso dos CSTs, consulte a Tabela de Códigos da Receita Federal.”

Como cadastrar produtos monofásicos?

Vimos que o CST tem a função de dizer qual é a tributação de um produto.

Então, vale reforçar que o CST 04 é para produtos monofásicos.

Para as empresas optantes pelo Simples Nacional, acesse o:

1º – Cadastro de produtos;

2º – Encontre o CST de PIS COFINS;

3º – Altere para CST 04.

Fique alerta! Porque existe CST de vários tipos: para produtos isentos, com alíquota zero, com substituição tributária, dentre outros.

ATENÇÃO! A orientação acima vale para qualquer sistema de emissão de notas.

Quer fazer a configuração correta? Lembre-se:

1. A NCM deve estar na lista de produtos monofásicos;

2. Na venda do produto usar CST 04;

3. Na entrada da nota usar CST 70 – Operação de Aquisição sem Direito a Crédito.

Esse tipo de configuração é padrão, independentemente do sistema. Todos devem respeitar essa regra! Por isso é muito importante configurar a NCM e o CST de forma correta.

Tenha atenção às leis em vigor sobre as NCMs e as tributações. Pois um produto que hoje é monofásico, pode não ser amanhã.

Quais são os ramos que vendem produtos monofásicos?

Os ramos que vendem produtos monofásicos são os seguintes:

- Farmácias

- Autopeças

- Irrigação

- Oficina de motos

- Açougue

- Supermercados

- Posto de Combustível

- Cigarros

- Padarias

- Bebidas

- Hamburgueria

- Pet Shop

- Baterias

- Pizzarias

- Distribuidora de gás e água

- Perfumarias

- Bares e restaurantes

Principais Produtos Monofásicos

Em resumo, as categorias que trazem os principais produtos monofásicos são:

1. Combustíveis

- Gasolina

- Diesel

- Gás liquefeito de petróleo (GLP)

2. Cosméticos e produtos de perfumaria

- Maquiagem

- Perfumes

- Shampoos

- Cremes hidratantes

3. Medicamentos

- Antibióticos

- Analgésicos

- Antialérgicos

4. Bebidas

- Cervejas

- Refrigerantes

- Águas saborizadas

5. Produtos automotivos

- Pneus

- Câmaras de ar

- Autopeças específicas (segundo tabela da Receita)

6. Outros

- Máquinas de barbear

- Lâminas de barbear

- Pilhas e baterias

A lista completa e atualizada dos produtos monofásicos está na Instrução Normativa RFB nº 1.091/2010 e na Lei nº 10.147/2000.

No entanto, de forma detalhada, podemos dizer os seguintes:

Gasolina e suas Correntes

Entre os produtos monofásicos de PIS e COFINS, estão diversos combustíveis listados nos incisos I a III do artigo 4º da Lei nº 9.718/1998. Veja os principais:

a) gasolina e suas correntes, exceto gasolina de aviação;

b) óleo diesel e suas correntes;

c) gás liquefeito de petróleo (GLP) derivado de petróleo e de gás natural;

d) querosene de aviação.

Para fins de incidência monofásica para as correntes, se consideram os hidrocarbonetos líquidos derivados de petróleo e os hidrocarbonetos líquidos derivados de gás natural utilizados em mistura mecânica para a produção de gasolinas ou de diesel, de acordo com as normas estabelecidas pela Agência Nacional do Petróleo (ANP).

Sendo assim, tais combustíveis estão entre os principais produtos monofásicos comercializados no Brasil, e o correto enquadramento tributário evita o pagamento indevido de tributos nas etapas seguintes da cadeia.

Produtos Farmacêuticos

Diversos produtos farmacêuticos, de perfumaria, de toucador e de higiene pessoal estão classificados como produtos monofásicos de PIS e COFINS.

A incidência monofásica ocorre diretamente na indústria ou no importador, conforme estabelece o artigo 1º, inciso I, da Lei nº 10.147/2000. Confira os principais grupos de produtos monofásicos nesse segmento:

a) produtos farmacêuticos classificados nas posições 30.01, 30.03, exceto no código 3003.90.56, 30.04, exceto no código 3004.90.46, nos itens 3002.10.1, 3002.10.2, 3002.10.3, 3002.20.1, 3002.20.2, 3006.30.1 e 3006.30.2 e nos códigos 3002.90.20, 3002.90.92, 3002.90.99, 3005.10.10, 3006.60.00:

b) produtos de perfumaria, de toucador ou de higiene pessoal, classificados nas posições 33.03 a 33.07, exceto na posição 33.06, e nos códigos 3401.11.90, exceto 3401.11.90 Ex 01, 3401.20.10 e 96.03.21.00.

Esses itens, por serem considerados produtos monofásicos. Bem como, devem ser corretamente classificados no momento do cadastro fiscal e na emissão de notas. A fim de garantir a aplicação da alíquota zero nas revendas e evitar erros tributários.

Produtos de Uso Veterinário

De forma geral, produtos de higiene pessoal estão entre os produtos monofásico de PIS e COFINS, conforme o artigo 1º da Lei nº 10.147/2000

No entanto, ao que se refere ao produto dentifrício (produto para fazer a higiene dos dentes) para uso exclusivo em animais, não se caracteriza como produto de higiene pessoal para fins da incidência monofásica do PIS/Pasep e da COFINS sobre a receita bruta de vendas do produtor ou importador.

Conforme regulamenta a Lei n° 10.147/2000, ocorrendo sua submissão à sistemática de apuração das referidas contribuições de acordo com a modalidade de tributação adotado, cumulativo ou não cumulativo.

Assim, para reforçar o disposto acima, tem-se entendimento exposto pela Secretaria da Receita Federal do Brasil (RFB) através da Solução de Consulta COSIT n° 113/2019.

Máquinas, Veículos e Implementos Agrícolas

Primeiramente, cabe observar os conceitos constantes no artigo 2° da Lei n° 6.729/79:

| Produto | Conceito |

| Veículo automotor | De via terrestre, o automóvel, caminhão, ônibus, trator, motocicleta e similares |

| Implemento | Máquina ou petrecho que se acopla a veículo automotor, na interação de suas finalidades |

| Máquina agrícola | Colheitadeira, a debulhadora, a trilhadeira e demais aparelhos similares destinados à agricultura, automotrizes ou acionados por trator ou outra fonte externa |

| Implemento agrícola | Arado, a grade, a roçadeira e demais petrechos destinados à agricultura |

Será aplicada a tributação monofásica do PIS/Pasep e da COFINS sobre as máquinas e veículos classificados nos seguintes códigos da TIPI 73.09, 7310.29, 7612.90.12, 8424.81, 84.29, 8430.69.90, 84.32, 84.33, 84.34, 84.35, 84.36, 84.37, 87.01, 87.02, 87.03, 87.04, 87.05, 87.06 e 8716.20.00 (Lei n° 10.485/2002, artigo 1°).

Contudo cabe-se um esclarecimento particular especificamente em relação à NCM 8432.3 (semeadores, plantadores e transplantadores). Antes da Lei n° 12.973/2014 eram considerados como produtos sujeitos à substituição tributária de PIS/Pasep e COFINS, conforme o artigo 43 da Medida Provisória n° 2.158-35/2001.

No entanto, a Lei n° 12.973/2014, alterou o artigo 1° da Lei n° 10.485/2002 que incluiu a NCM 8432.3 (semeadores, plantadores e transplantadores) como produtos sujeitos à tributação monofásica de PIS/Pasep e COFINS.

Autopeças

Determinadas autopeças estão classificadas como produtos monofásicos de PIS e COFINS. A lista completa dessas peças consta nos Anexos I e II da Lei nº 10.485/2002.

Porém é importante que o contribuinte observe o conceito de autopeças, que para fins da Lei n° 10.485/2002, deve ser analisado pela natureza do produto vendido, ou seja, pelas dimensões, finalidade e demais características.

Se pelas dimensões, finalidades e outras características, for possível excluir a possibilidade de uso no setor automotivo, mesmo que o código de NCM conste dos Anexos I e II da Lei n° 10.485/2002, não cabe a aplicação da sistemática de incidência concentrada prevista para o setor automotivo (Solução de Consulta COSIT n° 55/2018, itens 26 a 30 do relatório complementar).

Desta forma, deverão ser aplicadas as alíquotas gerais de acordo com a sistemática de tributação do vendedor, Lucro Real, Lucro Presumido ou Simples Nacional.

Caso contrário, sendo aplicado o referido produto no setor automotivo, deve-se observar as disposições contidas na Instrução Normativa RFB n° 1.911/2019.

Pneus e Câmaras de Ar

Pneus e câmaras de ar estão entre os produtos monofásicos.

Isso significa que o recolhimento desses tributos ocorre apenas na etapa da fabricação ou importação, com alíquotas maiores que as tradicionais.

Dessa forma, as pessoas jurídicas fabricantes e as importadoras dos produtos classificados nas posições 40.11 (pneus novos de borracha) e 40.13 (câmaras-de-ar de borracha), da TIPI.

Portanto, ficam sujeitas ao recolhimento do PIS/Pasep e da COFINS na incidência monofásica. Ou seja, com alíquotas maiores do que as usualmente aplicadas (Lei n° 10.485/2002, artigo 5°).

Querosene de Aviação

O querosene de aviação, classificado sob a NCM 2710.19.11, também faz parte da lista de produtos monofásicos.

Conforme a Lei n° 10.560/2002, artigo 2°, a contribuição para o PIS/Pasep e a COFINS, relativamente à receita bruta decorrente da venda de querosene de aviação, NCM 2710.19.11, incidirá uma única vez, nas vendas realizadas pelo produtor ou importador, ou seja, ficará sujeita à tributação monofásica.

Bebidas Frias

Diversas bebidas frias estão classificadas como produtos monofásicos, o que significa que o PIS/Pasep e a COFINS são recolhidos uma única vez, pelo produtor ou importador, conforme determina o artigo 14 da Lei nº 13.097/2015.:

a) 2106.90.10 Ex 02;

b) 22.01, exceto os Ex 01 e Ex 02 do código 2201.10.00;

c) 22.02, exceto os Ex 01 e Ex 02 do código 2202.90.00; e

d) 22.03.

Em relação às posições 22.01 e 22.02 da TIPI, conforme Lei n° 13.097/2015, artigo 14, parágrafo único, atinge exclusivamente:

- água e refrigerantes

- chás

- refrescos

- cerveja sem álcool

- repositores hidroeletrolíticos

- bebidas energéticas e

- compostos líquidos prontos para o consumo que contenham como ingrediente principal inositol, glucoronolactona, taurina ou cafeína.

Portanto, para este grupo de produtos, as alíquotas de PIS/Pasep e COFINS são diferenciadas em relação ao adquirente e ao vendedor, de tal forma que, estas serão demonstradas na tabela constante no item 4 desta matéria.

Álcool

O álcool etílico anidro ou hidratado, quando destinado a fins carburantes, está entre os produtos monofásicos de PIS e COFINS. De acordo com o artigo 5º da Lei nº 9.718/1998, as alíquotas são aplicadas uma única vez, na venda realizada por produtores, distribuidores ou importadores.

A pessoa jurídica (importador, produtor ou distribuidor) de álcool poderá optar pela forma de tributação do PIS/Pasep e da COFINS pelo regime especial de apuração cuja tributação será por unidade de medida (metro cúbico) (Lei n° 9.718/98, artigo 5°, § 4°).

Bebidas Quentes

Diferentemente do álcool utilizado como combustível, o álcool presente em bebidas quentes — como vinhos, conhaques, licores e aguardentes — não está incluído na lista de produtos monofásicos.

Ou seja, essas bebidas não estão sujeitas à tributação concentrada de PIS/Pasep e COFINS. Em vez disso, seguem a regra geral de tributação, conforme o regime adotado pela empresa (Lucro Real, Lucro Presumido ou Simples Nacional).

A legislação aplicável inclui:

- Lei nº 9.715/1998, artigo 8º, inciso I

- Lei nº 9.718/1998, artigos 2º e 8º

- Lei nº 10.637/2002, artigo 2º

- Lei nº 10.833/2003, artigo 2º

- Lei Complementar nº 123/2006, artigo 18

Portanto, bebidas quentes não se enquadram como produtos monofásicos, e seus tributos devem ser apurados normalmente conforme o regime fiscal do contribuinte.

Biodiesel

O biodiesel é considerado um dos produtos monofásicos de PIS e COFINS. Essa regra está prevista no artigo 3º da Lei nº 11.116/2005.

A pessoa jurídica (importador ou produtor) de biodiesel poderá optar pela forma de tributação do PIS/Pasep e da COFINS pelo regime especial de apuração cuja tributação será por unidade de medida (metro cúbico) (Lei n° 11.116/2005, artigos 4° e 5°; Decreto n° 5.297/2004).

Quais alíquotas esses produtos monofásicos pagam na indústria?

Em seguida, veja as alíquotas a serem utilizadas para os produtos com incidência monofásica do PIS/Pasep e da COFINS:

| Produtos | Alíquota do PIS/Pasep | Alíquota da COFINS |

| Gasolina e suas correntes, exceto gasolina de aviação | 5,08% | 23,44% |

| Óleo diesel e suas correntes | 4,21% | 19,42% |

| Gás liquefeito de petróleo (GLP) derivado de petróleo e de gás natural | 10,20% | 47,40% |

| Querosene de aviação | 5,00% | 23,20% |

| Produtos farmacêuticos | 2,10% | 9,90% |

| Produtos de perfumaria, toucador e higiene pessoal | 2,20% | 10,30% |

| Máquinas e Veículos | 2,00% | 9,60% |

| Autopeças (Venda para comerciantes ou a consumidores) | 2,30% | 10,80% |

| Autopeças (Venda para fabricantes de veículos, máquinas e autopeças) | 1,65% | 7,60% |

| Pneus e Câmaras de ar | 2,00% | 9,50% |

| Bebidas Frias (Venda para consumidor final ou pessoa jurídica varejista) | 1,86% | 8,54% |

| Bebidas Frias (Venda para atacadista) | 2,32% | 10,68% |

| Álcool (Venda realizada por produtor ou importador) | 1,50% | 6,90% |

| Álcool (Venda realizada por distribuidor) | 3,75% | 17,25% |

| Álcool (Venda realizada por produtor ou importador) (Regime Especial) | R$ 23,38 (por metro cúbico) | R$ 107,52 (por metro cúbico) |

| Álcool (Venda realizada por distribuidor) (Regime Especial) | R$ 58,45 (por metro cúbico) | R$ 268,80 (por metro cúbico) |

| Biodiesel | 6,15% | 28,32% |

| Biodiesel (Regime Especial) | R$ 120,14 (por metro cúbico) | R$ 553,19 (por metro cúbico) |

Dessa maneira, sobre o álcool e o biodiesel, tem-se a previsão de percentuais de redução da base de cálculo para o regime especial (Decreto n° 6.573/2008, artigo 2°; Decreto n° 5.297/2004, artigos 3° e 4°).

Quais são os produtos monofásicos de farmácia?

Diversos produtos de farmácia estão enquadrados como produtos monofásicos de PIS e COFINS.

Os produtos farmacêuticos sujeitos à tributação monofásica incluem:

- Medicamentos: como antibióticos e analgésicos (NCM 30.01, 30.03).

- Produtos de higiene pessoal: como pastas de dentes e xampus (NCM 33.05). Para uma lista completa, consulte a Tabela TIPI ou as legislações associadas como a Lei nº 10.147/2000.”

Quais combustíveis são monofásicos?

Diversos combustíveis estão classificados como produtos monofásicos de PIS e COFINS.

Desse modo, os combustíveis sujeitos à tributação monofásica incluem:

- Gasolina (exceto de aviação) – NCM 2710.12.59

- Óleo Diesel – NCM 2710.19.21

- Gás Liquefeito de Petróleo (GLP) – NCM 2711.19.10

- Querosene de aviação – NCM 2710.19.11

- Biodiesel – NCM 3824.90.29

Para mais informações, consulte a Lei nº 10.560/2002 e outras legislações aplicáveis.

Quais são os produtos monofásicos de PIS e COFINS?

Agora em detalhes, veja os produtos monofásicos de PIS e COFINS, com sua base legal:

- Gasolinas e suas correntes, exceto gasolina de aviação, óleo diesel e suas correntes e gás liquefeito de petróleo – GLP derivado de petróleo e de gás natural cuja tributação será por unidade de medida;

- Querosene de aviação;

- Álcool, inclusive para fins carburantes, cuja tributação será por unidade de medida;

- Biodiesel;

- Máquinas e veículos;

- Autopeças no caso de vendas para comerciante atacadista ou varejista ou para consumidores;

- Pneus novos de borracha) e câmaras-de-ar de borracha;

- Produtos farmacêuticos, de perfumaria, de toucador ou de higiene pessoal;

- Bebidas frias;

- Águas, classificadas nas posições 22.01 e 22.02 da TIPI;

- Cerveja de malte, classificada na posição 22.03;

- Cerveja sem álcool, classificada na posição 22.02;

- Refrigerantes e outras bebidas classificadas na posição 22.02.

Bem como, vimos que a concentração da tributação ocorre com a aplicação de alíquotas maiores do que as de costume, que são aplicadas na tributação das demais receitas.

Porém, para o álcool e as bebidas frias relacionadas no artigo 14 da Lei n° 13.097/2015, o distribuidor também é responsável pelo recolhimento do PIS e COFINS, isto é, esses produtos são exceções à regra.

Enfim, vale lembrar que as regras e as exceções estão na legislação, que deve ser conhecida por todo empresário que atua em qualquer uma dessas áreas.

Confira nossa Tabela de Produtos Monofásicos!

NCM dos Produtos Monofásicos

Em seguida, note os produtos monofásicos e os seus códigos de NCM:

| PRODUTOS MONOFÁSICOS | BASE LEGAL | NCM |

| Gasolinas e suas correntes | Lei n° 9.718/98,artigos 4°,incisos I a III, e 5°; Lei n° 10.865/2004, artigo 23 | 2710.11.59; 2710.12.59; 2710.19.21; 2711.19.10 |

| Querosene de Aviação | Lei n° 10.560/2002, artigo 2° | 2710.19.11 |

| Biodiesel | Lei n° 11.116/2005,artigo 3°; 4°e 5°; Decreto n° 10.527/2020 | 3824.90.29; 3824.90.29 Ex 01; 3826.00.00; 3826.00.00 Ex 01 |

| Álcool, inclusive para Fins Carburantes | Lei nº 9.478/97; Lei n° 9.718/98, artigo 5°, § 4° | 2207.10.00; 2207.20.10; 2208.90.00 Ex 01; 2207.10; 2207.20.1; 2208.90.00 Ex 01 |

| Produtos Farmacêuticos | Lei n° 10.147/2000, artigo 1°, inciso I, alíneas “a” e “b” | 1 – Posições: 30.01, 30.03 (exceto no código 3003.90.56), 30.04; 2 – Itens: 3002.10.1, 3002.10.2, 3002.10.3, 3002.20.1, 3002.20.2, 3006.30.1 e 3006.30.2; 3 – Códigos: 3002.90.20, 3002.90.92, 3002.90.99, 3005.10.10 e 3006.60.00. |

| Produtos de Perfumaria, de Toucador ou de Higiene Pessoal. | (id.) | 1 – Posições: 33.03 a 33.07; 2- Códigos: 3401.11.90, 3401.20.10 e 96.03.21.00. |

| Veículos Automotores e Máquinas Agrícolas e Autopropulsadas | Lei n° 10.485/2002, artigo 1° | 84.29, 8432.40.00, 84.32.80.00, 8433.20, 8433.30.00, 8433.40.00, 8433.5, 87.01, 87.02, 87.03, 87.04, 87.05 e 87.06; 73.09, 7310.29, 7612.90.12, 8424.81, 8430.69.90, 84.32, 84.33, 84.34, 84.35, 84.36, 84.37, e 8716.20.00 |

| Autopeças (Partes e acessórios dos veículos automóveis das posições 87.01 a 87.05 – Outros) | Anexos I e II da Lei n° 10.485/2002; Instrução Normativa RFB n° 2.121/2022 | 8708; 8708.9; 8708.99; 8708.99.90 |

| Pneumáticos (Pneus Novos e Câmaras-de-Ar) | Lei n° 10.485/2002, artigo 5° | 40.11 e 40.13 |

| Bebidas frias: águas minerais, naturais ou artificiais; preparações compostas, não alcoólicas; cervejas de malte. Cervejas e chopes especiais. | Lei n° 13.097/2015, artigo 14 | 2201.10.00; 2201.10.00 Ex 01 e Ex 02; 21.06.90.10 Ex 02; 22.01, exceto os Ex 01 e Ex 02 do código 22.01.10.00; 22.02, exceto os Ex 01 e Ex 02 do código 22.02.90.0; 22.02.90.00 Ex 03 e 22.03 |

Diferença entre produtos monofásicos e alíquota zero de PIS e COFINS

Em resumo, a principal diferença entre produtos monofásicos e produtos com alíquota zero é a forma de incidência do tributo.

Sendo assim, nos produtos monofásicos se paga o PIS e a COFINS uma única vez pelo produtor ou importador. Isto é, não se cobram esses tributos nas etapas subsequentes da cadeia produtiva e de distribuição, já na alíquota zero, os produtos são totalmente isentos de PIS e COFINS em todas as etapas da cadeia de comercialização.

Não há cobrança dos tributos, o que difere da monofásica onde a cobrança ocorre, mas é concentrada no início da cadeia. A fim de obter mais detalhes, consulte a legislação específica de PIS e COFINS.

A princípio, podemos dizer que nos produtos monofásicos a tributação é concentrada no início da cadeia: a indústria paga uma única contribuição de PIS/COFINS com maior valor e isenta todas as demais etapas desse pagamento.

Em contrapartida, na alíquota zero não há essa cobrança em nenhuma etapa. Porque não há percentual na alíquota que incida sobre a base de cálculo.

Então, um produto de alíquota zero não é tributado em nenhuma das etapas da cadeia de consumo. Desse modo, a indústria, o comerciante e o cliente final não precisam fazer o pagamento.

Sem dúvida, é importante saber que as reduções a zero das alíquotas do PIS e COFINS se aplicam tanto aos contribuintes nos regimes cumulativo ou não-cumulativo. Salvo as exceções.

Só para ilustrar, seguem alguns produtos com a alíquota zero de PIS e COFINS:

- Adubos e fertilizantes;

- Aeronaves, partes e peças;

- Autopeças, máquinas e veículos;

- Bebidas ( água, refrigerante, energético, cerveja, entre outras bebidas denominadas “frias”);

combustíveis; - Farinha de trigo;

- Gás natural canalizado e carvão mineral destinado à geração de energia elétrica.

Aliás, veja no site do Sistema Público de Escrituração Digital (SPED) essa lista completa.

Qual a diferença entre produtos monofásicos e a isenção de PIS/COFINS?

Embora ambos os casos resultem em alíquota zero de PIS e COFINS, há uma diferença importante entre produtos monofásicos e situações de isenção tributária.

Enquanto com os produtos monofásicos a indústria arca com a contribuição de PIS/COFINS, há empresas que estão isentas desse recolhimento. Como é o caso do Microempreendedor Individual (MEI).

Resumindo:

- Produtos monofásicos: o tributo é recolhido apenas na produção ou importação. Revenda com alíquota zero.

- Isenção: a empresa é dispensada legalmente do pagamento, como benefício fiscal.

Saber essa diferença é essencial para não confundir regimes tributários e garantir a correta apuração dos impostos.

Empresas Isentas

Conforme o artigo 13 da Medida Provisória nº 2.158-35, são isentas destas contribuições as seguintes entidades:

- Templos de qualquer culto;

- Partidos políticos;

- Instituições de educação e de assistência social;

- Instituições filantrópicas, recreativas, culturais e científicas;

- Sindicatos, federações e confederações;

- Serviços sociais autônomos, criados ou autorizados por lei;

- Conselhos de fiscalização de profissões regulamentadas;

- Fundações de direito privado e fundações públicas instituídas ou mantidas pelo Poder Público;

- Condomínios de proprietários de imóveis residenciais ou comerciais e

- Organização das Cooperativas Brasileiras (OCB) e as Organizações Estaduais de Cooperativas.

Ademais, há empresas de certos setores, como a exportação de serviços, que têm isenção de PIS e COFINS.

Receitas Isentas

De acordo com a Instrução Normativa 1911/19, não ocorre a incidência das contribuições para o PIS e COFINS sobre as receitas de:

- Exportação de mercadorias para o exterior;

- Serviços prestados a pessoa física ou jurídica residente ou domiciliada no exterior, cujo pagamento represente ingresso de divisas;

- Venda à Empresa Comercial Exportadora com o fim específico de exportação;

- Venda de querosene de aviação a distribuidora, efetuada por importador ou produtor, quando o produto for destinado a consumo por aeronave em tráfego internacional;

- Ou quando auferidas por pessoa jurídica não enquadrada na condição de importadora ou produtora;

- Venda de biodiesel, quando auferidas por pessoa jurídica não enquadrada na condição de importadora ou produtora;

- Venda de materiais e equipamentos, bem como da prestação de serviços decorrentes dessas operações, efetuadas diretamente a Itaipu;

- Créditos presumidos de IPI apurados pelas empresas habilitadas ao Inovar-Auto.

Benefícios dos produtos monofásicos no Simples Nacional

Para empresas optantes pelo Simples Nacional, o correto uso da tributação monofásica pode representar uma redução significativa na carga tributária.

Isso porque, ao comercializar produtos monofásicos, a empresa tem o direito de excluir a alíquota de PIS e COFINS da base de cálculo, evitando tributação em duplicidade.

Portanto, ao aplicar a tabela do Simples Nacional sobre a revenda desses produtos o gestor deve excluir a alíquota de PIS e COFINS da faixa similar.

Há diversos tipos de negócio que se beneficiam deste regime, por exemplo:

- Supermercados;

- Farmácias;

- Revendas de autopeças.

No entanto, há muitos outros. Pois basta conhecer a legislação em vigor e criar a melhor estratégia. Para que aprimore a sua gestão tributária.

Afinal, vemos que a lista de produtos monofásicos engloba itens que são taxados com alíquota zero. Mas só para os atacadistas e os varejistas. Além disso, as alíquotas desses impostos são maiores.

Pois apenas um dos envolvidos na cadeia produtiva arca com os custos. Nesse sentido, entender como a tributação monofásica funciona é vital para as empresas que revendem mercadorias.

Se acaso entre elas houver um ou mais itens da lista de produtos monofásicos, paga-se menos impostos. Todavia, se você desconhece o assunto, pagará impostos sem necessidade.

Com o intuito de te ajudar a economizar em seus negócios busque uma equipe atualizada e experiente nesta área.

Posso ter crédito de PIS e COFINS sobre os produtos monofásicos?

Seja como for, a apropriação de crédito é um tema de extrema relevância em qualquer regime. Uma vez que possui influência direta na saúde financeira das empresas. Só que, no regime monofásico não é diferente.

Por conseguinte, os fabricantes e importadores que investigam as contribuições no regime de não cumulatividade podem apropriar créditos usufruindo das mesmas alíquotas empregadas aos demais contribuintes.

Logo que, essa ação pode ser realizada sobre:

- Encargos de depreciação e amortização;

- Devolução de bens;

- Bens para revenda e os insumos;

- Despesas vinculadas à atividade.

Assim também, a tributação monofásica possibilita a desoneração de forma parcial a extinção dos tributos.

Além disso, evita a perda de competitividade da indústria nacional no mercado.

Sendo assim, conheça como atua a tributação monofásica em sua empresa. Dessa forma, poderá agir dentro da legalidade e ainda aproveitar diversas oportunidades de crédito.

Sobretudo, você pode seguir o que foi dito neste artigo. E certamente ficará longe de qualquer problema com o Fisco.

Quais produtos não incide PIS e COFINS?

Certos produtos são isentos de PIS e COFINS, ou seja, têm alíquota zero em todas as etapas da cadeia. A saber, os exemplos incluem:

- Exportações: Produtos destinados à exportação não sofrem a incidência desses tributos.

- Produtos da cesta básica: Itens como arroz e feijão.

- Produtos farmacêuticos essenciais: Certos medicamentos. Consulte as instruções normativas e legislações específicas para uma lista completa de produtos com alíquota zero.

Quem paga o ICMS Monofásico?

Embora o artigo se concentre no PIS e COFINS, é importante destacar que o ICMS monofásico segue uma lógica similar.

Se bem que, no caso do ICMS monofásico, o tributo é recolhido antecipadamente pelo fabricante ou importador. Isto é, os distribuidores e varejistas não são responsáveis pelo pagamento adicional do ICMS sobre esses produtos.

Por outro lado, as regras específicas do ICMS monofásico podem variar por estado e tipo de produto, sendo essencial consultar a legislação estadual para detalhes precisos.

Soluções de Consulta sobre Produtos Monofásicos

Acima de tudo, a Solução de Consulta é uma resposta que a Receita Federal dá para esclarecer dúvidas sobre leis tributárias e aduaneiras.

De fato, qualquer pessoa pode usar essa resposta para entender melhor situações semelhantes relacionadas a impostos e alfândega.

Em seguida, confira todos as soluções de consulta que envolvem especificamente “produtos monofásicos” do PIS e COFINS:

2018 a 2023:

- Solução de Consulta nº 37 Cosit de 15/02/2023

- Solução de Consulta nº 4002 Disit/SRRF04 de 13/07/2022

- Solução de Consulta nº 6020 Disit/SRRF06 de 02/12/2022

- Solução de Consulta nº 66 Cosit de 01/04/2021

- Solução de Consulta nº 78 Cosit de 25/06/2021

- Solução de Consulta nº 23 Cosit de 01/04/2020

- Solução de Consulta nº 6 Cosit de 11/02/2020

- Solução de Consulta nº 4038 Disit/SRRF04 de 21/10/2019

- Solução de Consulta nº 7059 Disit/SRRF07 de 11/10/2019

- Solução de Consulta nº 7057 Disit/SRRF07 de 11/10/2019

- Solução de Consulta nº 7054 Disit/SRRF07 de 11/10/2019

- Solução de Consulta nº 7051 Disit/SRRF07 de 17/09/2019

- Solução de Consulta nº 7050 Disit/SRRF07 de 17/09/2019

- Solução de Consulta nº 184 Cosit de 06/06/2019

- Solução de Consulta nº 212 Cosit de 27/06/2019

- Solução de Consulta nº 8008 Disit/SRRF08 de 05/04/2019

- Solução de Consulta nº 8007 Disit/SRRF08 de 25/03/2019

- Solução de Consulta nº 8006 Disit/SRRF08 de 25/03/2019

- Solução de Consulta nº 7029 Disit/SRRF07 de 29/11/2018

- Solução de Consulta nº 7028 Disit/SRRF07 de 29/11/2018

- Solução de Consulta nº 7024 Disit/SRRF07 de 01/11/2018

- Solução de Consulta nº 7023 Disit/SRRF07 de 01/11/2018

- Solução de Consulta nº 7013 Disit/SRRF07 de 28/08/2018

- Solução de Consulta nº 78 Cosit de 03/07/2018

- Solução de Consulta nº 183 Cosit de 02/10/2018

- Solução de Consulta nº 129 Cosit de 25/09/2018

- Solução de Consulta nº 6013 Disit/SRRF06 de 01/08/2018

2014 a 2017:

- Solução de Consulta nº 481 Cosit de 29/09/2017

- Solução de Consulta nº 395 Cosit de 27/09/2017

- Solução de Consulta nº 464 Cosit de 26/09/2017

- Solução de Consulta nº 324 Cosit de 23/06/2017

- Solução de Consulta nº 311 Cosit de 21/06/2017

- Solução de Consulta nº 299 Cosit de 21/06/2017

- Solução de Consulta nº 265 Cosit de 01/06/2017

- Solução de Consulta nº 225 Cosit de 18/05/2017

- Solução de Consulta nº 8016 Disit/SRRF08 de 05/04/2017

- Solução de Consulta nº 9064 Disit/SRRF09 de 15/02/2017

- Solução de Consulta nº 7017 Disit/SRRF07 de 15/09/2016

- Solução de Consulta nº 2006 Disit/SRRF02 de 19/06/2015

- Solução de Consulta nº 2005 Disit/SRRF02 de 19/06/2015

- Solução de Consulta nº 2004 Disit/SRRF02 de 19/06/2015

- Solução de Consulta nº 2003 Disit/SRRF02 de 19/06/2015

- Solução de Consulta nº 2002 Disit/SRRF02 de 01/06/2015

- Solução de Consulta nº 8072 Disit/SRRF08 de 13/11/2014

- Solução de Consulta nº 8054 Disit/SRRF08 de 09/09/2014

- Solução de Consulta nº 8051 Disit/SRRF08 de 09/09/2014

- Solução de Consulta nº 218 Cosit de 18/08/2014

- Solução de Consulta nº 8061 Disit/SRRF08 de 07/10/2014

2009 a 2013:

- Solução de Consulta nº 72 Disit/SRRF05 de 11/09/2013

- Solução de Consulta nº 80 Disit/SRRF06 de 01/08/2013

- Solução de Consulta nº 174 Disit/SRRF08 de 26/07/2012

- Solução de Consulta nº 99 Disit/SRRF09 de 07/04/2011

- Solução de Consulta nº 98 Disit/SRRF09 de 07/04/2011

- Solução de Consulta nº 107 Disit/SRRF09 de 05/05/2010

- Solução de Consulta nº 122 Disit/SRRF10 de 13/12/2010

- Solução de Consulta nº 26 Disit/SRRF05 de 25/05/2010

- Solução de Consulta nº 24 Disit/SRRF05 de 17/05/2010

- Solução de Consulta nº 54 Disit/SRRF10 de 30/10/2009

Produtos Monofásicos no Simples Nacional

Acima de tudo, os colaboradores do Simples Nacional, os atacadistas ou os varejistas, têm o direito de diminuir o valor de receitas dos produtos monofásicos, ao fazerem o cálculo do Simples.

Já que o valor não pode ser calculado sobre o PIS/COFINS, como na Lei Complementar n.º 128/08; é preciso indicar essas receitas, as separando.

Para as empresas e as importadoras, dessa tributação que aplica o regime não cumulativo de PIS/COFINS se pode usar os créditos de acordo com as alíquotas aplicadas aos demais pagantes.

Como resultado, devem agir dentro dos seguintes aspectos:

- São optantes pelo Lucro Real;

- Realizam o pagamento de percentual na diferença entre compra ou venda;

- Tributam ou creditam na obtenção de produto ou de serviço;

- Pagam as alíquotas de 1,5% para PIS e de 7,6% para COFINS.

Como recuperar impostos pagos indevidamente sobre produtos monofásicos?

Com efeito, a Lei 10.147/2000, no artigo 1º mostra que os importadores e os industriais são responsáveis Como recuperar impostos pagos indevidamente sobre produtos monofásicos?

Muitas empresas do varejo e da distribuição ainda pagam PIS e COFINS indevidamente sobre produtos monofásicos, mesmo quando a legislação é clara quanto à isenção na revenda.

De acordo com o artigo 1º da Lei nº 10.147/2000, a responsabilidade pelo recolhimento de PIS/Pasep e COFINS sobre produtos como medicamentos, cosméticos e itens de higiene pessoal é exclusiva da indústria ou do importador. Isso significa que revendedores e varejistas não devem pagar novamente esses tributos.

Por desconhecimento ou falhas no cadastro fiscal, é comum que farmácias, supermercados e distribuidoras acabem recolhendo impostos em duplicidade sobre a venda de produtos monofásicos.

A boa notícia?

Se a sua empresa pagou tributos de forma indevida nos últimos anos, é possível fazer a recuperação tributária desses valores.

Então, quer recuperar os impostos pagos, de modo indevido? Temos um sistema on-line grátis para você testar, no link abaixo:

Conclusão sobre os produtos monofásicos!

Portanto, neste artigo detalhado sobre produtos monofásicos, ficou claro que entender bem a tributação monofásica é essencial.

Em resumo, vimos que a tributação monofásica é uma forma de tributação que simplifica o processo de recolhimento de impostos, centralizando o pagamento de PIS e COFINS na primeira etapa da cadeia produtiva.

Dessa forma, o projeto da tributação monofásica beneficia distribuidores e varejistas ao isentá-los do PIS e COFINS nas etapas subsequentes. Resultando, assim, em preços mais competitivos para os varejistas e também a simplificação da apuração desses impostos.

Além disso, o artigo também destaca a importância de conhecer a legislação e utilizar corretamente a NCM e o CST. A fim de garantir o cadastro correto dos produtos monofásicos e evitar o pagamento indevido de impostos.

Além disso, esse regime de tributação monofásica oferece oportunidades para recuperação de tributos pagos indevidamente, sendo especialmente relevante para empresas que atuam no Simples Nacional ou que vendem produtos monofásicos.

Em resumo, dominar esse tema é essencial para uma gestão tributária eficaz e ter sucesso para obter esses benefícios fiscais disponíveis.

Então, o que você achou do artigo?

Se ainda tem alguma dúvida sobre os produtos sujeitos à tributação monofásica ou sobre como lidar com essa apuração, fale conosco através do nosso site ou deixe um comentário no post para conversarmos sobre o funcionamento dessas obrigações.

Sócio Fundador e CEO da é-Simples Auditoria Eletrônica, Contador, Consultor Tributário, Empreendedor, trabalhando na área fiscal desde 2007 e agora programando sistema para promover benefícios fiscais a seus clientes.

gostaria de saber como endentificar os produtos monofasicos na farmacia?

Queria saber preço e como funciona seu sistema

Acesso nosso site: https://www.esimplesauditoria.com/ os valores estão atualizados lá.

Bom Dia!

Temos software que realiza a segregação dos produtos com tributação Pis/COFINS monofásica e ICMS/ST . Senso assim realizamos a recuperação do que foi pago a maior, pelos optantes do SIMPLES NACIONAL , nos últimos cinco anos.

Podemos fazer uma parceria.

Ola Misael, boa noite !!!

Gostaria de conhecer o escopo de trabalho de voces, e possivel enviar um draft do modelo de contrato de prestacao de servico.

Boa noite, Misael!

Este sofware é comercializado ou feito um contrato de utilização mensal, pois gostaria de obter um produto com esta especificação, uma vez que sou contador e também realizo este trabalho de recuperação de crédito tributário, contudo, faço através de planilha excel, importando arquivos XML das notas fiscais eletrônica de venda/saida, que demanda um tempo maior que um software específico.

Sds,

Diran Aquino

E-mail: anoluz.tributos@gmail.com

como adquirir essa ferramenta que apura o pis e cofins dos produtos monofasicos?

Nós envie um e-mail que entramos em contato e te mostramos a nossa ferramenta! contato@esimplesauditoria.com.br

Nós envie um e-mail contato@esimplesauditoria.com

PASSA SEU CONTATO NO EMAIL

contato@esimplesauditoria.com.br

Olá sou contador e possuo clientes como perfumaria, deogaria e padaria.. quero apurar os tributos monofásicos, pode me enviar valor para adquirir seu software

Qual o seu whatsapp e e-mail? Vamos te enviar agora

se possivel me enviar tb, adradeço,75991130359

2799736-8044 salva aí… E me envie uma mensagem

Uma empresa que revende produtos de refrigeração, esses produtos são monofásicos? Se sim, aonde encontro a lista? Desde já agradeço.

Esses tipos de produtos não são Emmanoel, apenas produtos listados nesse artigo https://blog.esimplesauditoria.com.br/quais-os-tipos-de-produtos-sujeitos-a-tributacao-monofasica/

boa tarde nestor jr, represento também um software muito bom aqui na minha cidade que vai lhe ajudar bastante nessa questão tributaria

Bom dia!

Parabéns pela iniciativa, iremos entrar em contato quanto ao software. Obrigada

Por gentileza, manda orçamento

Vania, pode acessar nosso site que os valores estão atualizados https://www.esimplesauditoria.com/

Olá tenho clientes de drogaria tenho interesse

Qual seu email Diana?

Podemos te ajudar

Bom dia! Já trabalho nesse seguimento de recuperação de tributos, tanto das empresas do simples nacional quanto outras teses. Atualmente utilizo a ferramenta da e-auditoria. Além da tese do simples nacional, trabalho com as teses de recuperação das seguintes teses: Exclusão do ICMS da base de cálculo do PIS/COFINS e das suas teses filhotes; Exclusão do benefício fiscal da base de cálculo do IRPJ, CSLL, PIS e COFINS; Você conhece a ferramenta e-auditoria? A sua ferramenta (solfware) desenvolve bem essas teses? Gostaria de um retorno

Nosso foco é o Simples Nacional, então conseguimos te atender na recuperação para o Simples Nacional. Lucro real e presumido não atendemos

Olá sou contador e trabalho com Recuperação Tributos PIS/COFINS últimos 5 anos, em todos os segmentos que comercializam Produtos Monofásicos, Desejo receber o valor de aquisição do seu Software.

Qual o seu contato? Vamos te informar mais sobre o sistema.

Boa tarde,

Meu pai tem uma ferragem ele é do simples nacional, e ouvimos falar que o cimento e tintas são produtos que dá para ver os impostos do pis e cofins.

Teria como em passar esta informação?

Esse tipo de ramo não tem redução dos monofásicos 🙁

Este segmento tem direito a recuperação de ICMS substituição tributária mas só serve para compensar nas guias Do das mensal. Esta é nossa especialidade aqui em Porto Alegre-RS e trabalhamos para o Brasil inteiro. Conte conosco para uma parceria.

Excelente Daniel! Sucesso!

Olá,

Loja que comercializa chocolates, bombons, e doces teria oportunidade pra recuperar o Pis/Cofins (Simples Nacional) ?

Jose, infelizmente esse tipo de ramo não tem.

boa tarde!! queria mais informação como funciona essa ferramenta e qual valor dela.

Tira essa duvida: Empresa varejista de material de construção, utilidades de casa (panelas, plásticos, brinquedos e outros) e mercadinho tem direito a tributação monofásica e substituição tributaria para adquirir os descontos?

Mercadinho sim, para efeito dos produtos monofásicos, agora o Material de construção tem muito produto sujeito a subsitutição tributária do ICMS, mas não tem produtos monofásicos. Já útilidades a grande maioria é tributação integral.

bom dia Leonel Monteiro, tenho uma LANCHONETE optante pelo simples nacional faço pastel e vendo bebidas REFRIGERANTE, CERVEJA E AGUA, consigo recuperar PIS E COFINS no meu ramo?

Sim Kleber! Com certeza consegue! Fale conosco pelo chat que vamos te ajudar!

Bom dia. Vi que sua ferramenta atende o simples nacional. Preciso de uma para atender o regime normal presumido ou real na recuperação do pis e cofins monofasico. a Sua ferramenta atende?

Fala Fernando, tudo bem? Meu amigo, a nossa não, ela é focada no Simples Nacional, pode ser que mais a frente vamos entrar nessa parte do Real e Presumido, mas ainda não estamos trabalhando com esses regimes.

Bom dia! sou contador e tenho várias empresas do Simples Nacional, sou iniciante. Empresas de comercio, super mercados, consegue recuperar pis e cofins?

Sim consegue! Se cadastre para testar nosso sistema que podemos te ajudar!